Wenn Märkte von Inflation, Liquiditätsengpässen oder plötzlichen Regimewechseln getroffen werden, versagen klassische Schutzmechanismen oft gleichzeitig. Die Defense First Strategie begegnet diesem Problem mit einer regelbasierten, monatlichen Rotation über vier defensive Anlageklassen und einem disziplinierten Absolute-Momentum-Filter. Das Ziel ist ein langfristig stabileres Verhältnis von Rendite zu Risiko – und genau das zeigt der Backtest von 1986 bis 2025.

Originalpaper: Defense First: A Multi-Asset Tactical Model for Adaptive Downside Protection

Warum klassische Portfolios in Krisen versagen

Jahrzehntelang galt die 60/40-Aufteilung aus Aktien und Anleihen als verlässlicher Rahmen. Doch in Stressphasen steigen Korrelationen, Absicherungen brechen unerwartet weg, und vermeintliche sichere Häfen verlieren parallel an Wert. Inflationsschocks, geldpolitische Kurswechsel oder globale Liquiditätsengpässe stellen feste Mischverhältnisse auf die Probe. Wer in solchen Phasen auf statische Diversifikation vertraut, erlebt häufig tiefe und lange Drawdowns. Die Konsequenz liegt nahe: Defensive sollte nicht statisch, sondern adaptiv gedacht werden.

Das Konzept der Defense First Strategie

Defense First ist ein schlankes, wirkungsvolles Regelwerk. Es rotiert monatlich zwischen vier defensiven Bausteinen – langlaufenden US-Staatsanleihen (TLT), Gold (GLD), breiten Rohstoffen (DBC) und dem US-Dollar-Index (UUP) – und ordnet sie anhand eines Momentum-Rankings. Wenn ein defensiver Baustein nicht einmal Cash (90-Tage-T-Bills) schlägt, wird dessen Anteil nicht in einer schwachen Absicherung belassen, sondern als Fallback in US-Aktien (SPY) umgeleitet. Das wirkt auf den ersten Blick kontraintuitiv, verhindert aber, dass Kapital in träge oder rückläufige Safe-Haven-Positionen gebunden bleibt.

Vier Bausteine für unterschiedliche Marktregime

Jeder der vier Bausteine erfüllt eine eigene Schutzfunktion: TLT tendiert in disinflationären Phasen und bei Lockerung der Geldpolitik zur Stärke; GLD profitiert von monetärer Unsicherheit und sinkenden Realzinsen; DBC ist der natürliche Kandidat für Stagflation und Angebotsknappheit; UUP – der US-Dollar als globaler Liquiditätshafen – neigt in Stressphasen dazu zu steigen. Anstatt auf die „richtige“ Krise zu wetten, verteilt Defense First die Chance, dass mindestens ein Baustein liefert.

So erfolgt die monatliche Allokation

Die Auswahl stützt sich auf einen gleichgewichteten Momentum-Score über 1, 3, 6 und 12 Monate. Aus dem Ranking werden vier Staffelgewichte abgeleitet: 40 % für Rang 1, 30 % für Rang 2, 20 % für Rang 3 und 10 % für Rang 4. Zusätzlich prüft ein Absolute-Momentum-Filter, ob ein defensiver Kandidat überhaupt stärker ist als Cash. Falls nicht, wandert dessen Gewicht in SPY. Das Ergebnis ist ein Portfolio, das defensive Stärke aktiv einsammelt, sich jedoch nicht an schwache Absicherungen klammert.

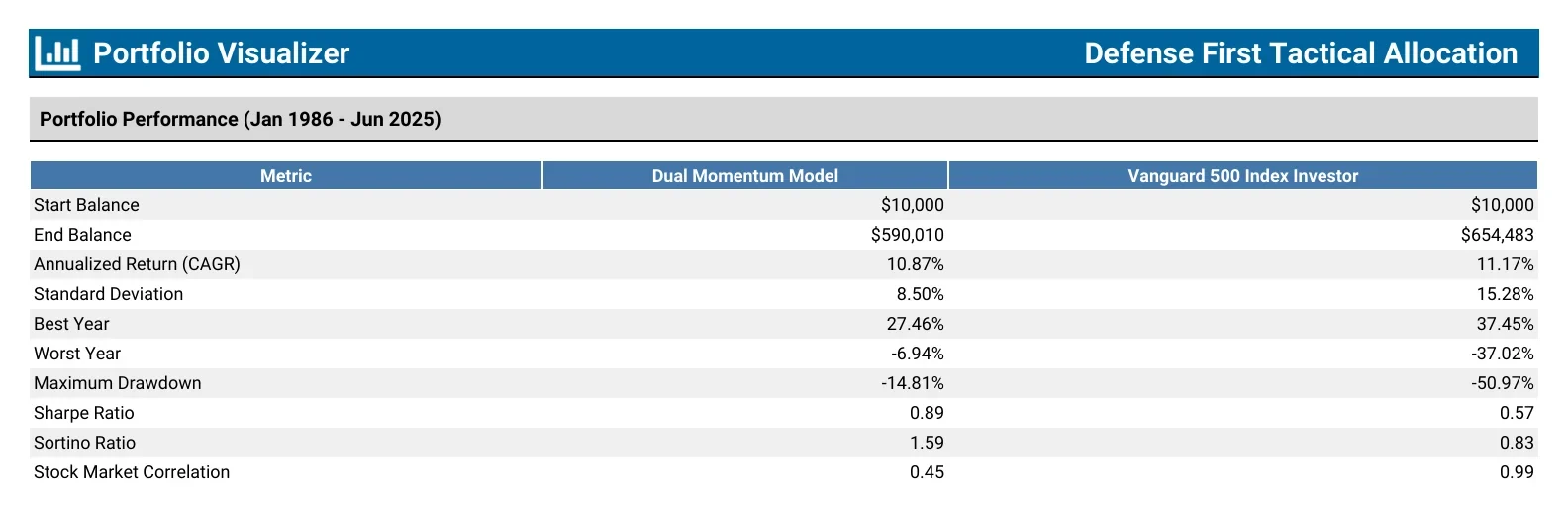

Ergebnisse des 40-Jahres-Backtests

Der Backtest umfasst den Zeitraum von 1986 bis 2025. Vor ETF-Starts werden Fonds-, Index- oder Futures-Reihen verwendet, um eine konsistente Historie zu gewährleisten; rebalanciert wird monatlich. Die Equity-Kurve zeigt einen deutlich glatteren Verlauf als der S&P 500, mit spürbar flacheren Einbrüchen und schnellerer Erholung. Das ist Ausdruck der Grundlogik: Defensive wird nicht als Fixpunkt verstanden, sondern als dynamische Anpassung an die jeweils dominante Risikoquelle.

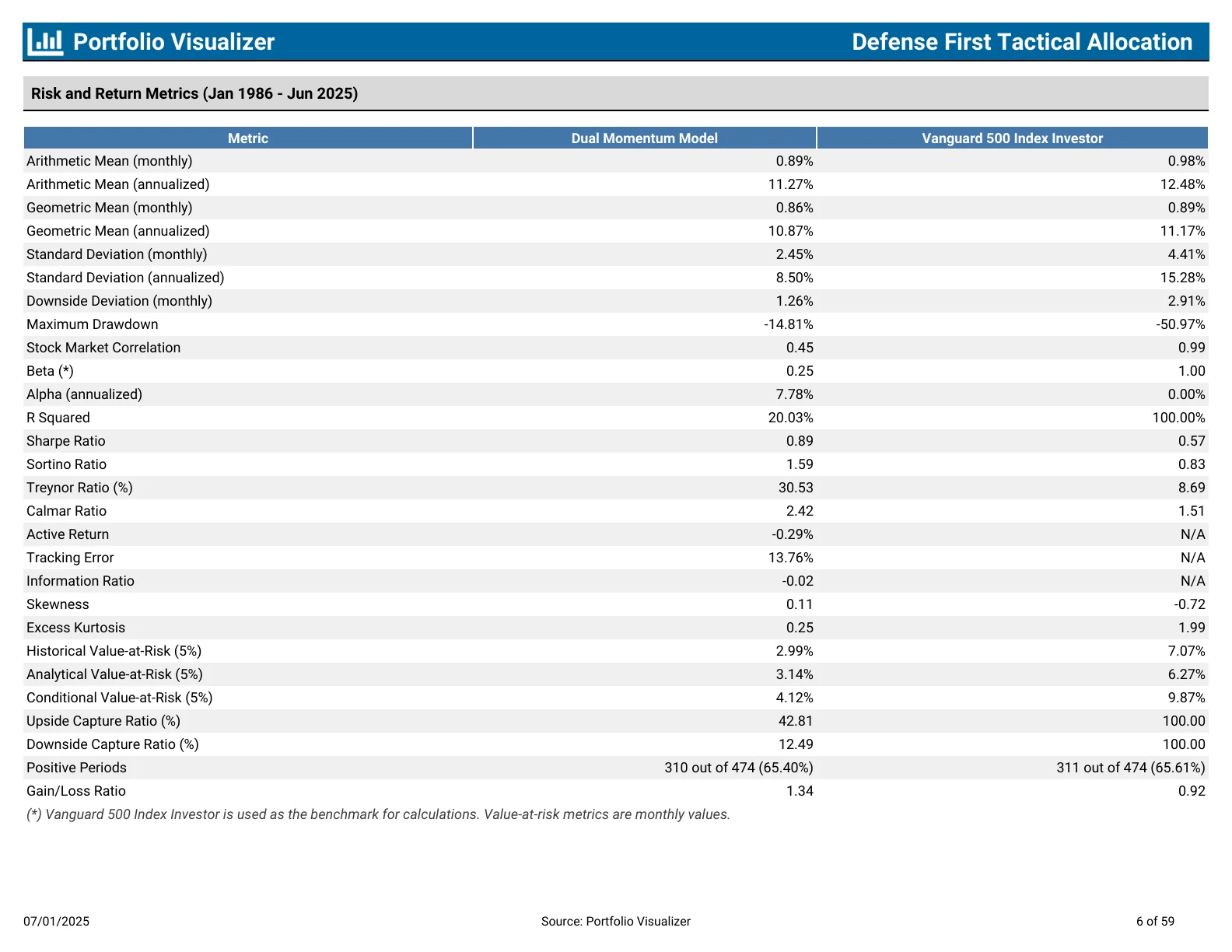

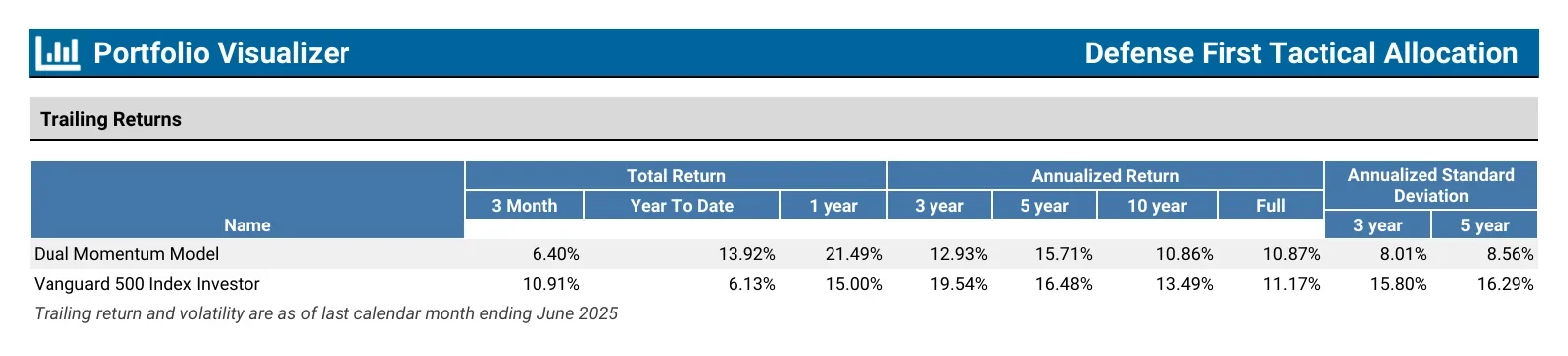

Über den vollen Zeitraum erzielt Defense First eine annualisierte Rendite (CAGR) von 10,87 % bei 8,50 % Volatilität. Der S&P 500 liegt bei 11,17 % Rendite, aber 15,28 % Volatilität. Das Renditeniveau ist damit vergleichbar, das Risikoprofil jedoch günstiger. Die Sharpe Ratio beträgt 0,89 (S&P: 0,57), die Sortino Ratio 1,59 (S&P: 0,83). Besonders relevant ist der maximale Verlust von −14,81 % – gegenüber −50,97 % im Aktienmarkt. Auch die Korrelation zur Aktie ist mit 0,45 niedrig, was den Diversifikationseffekt quantifiziert.

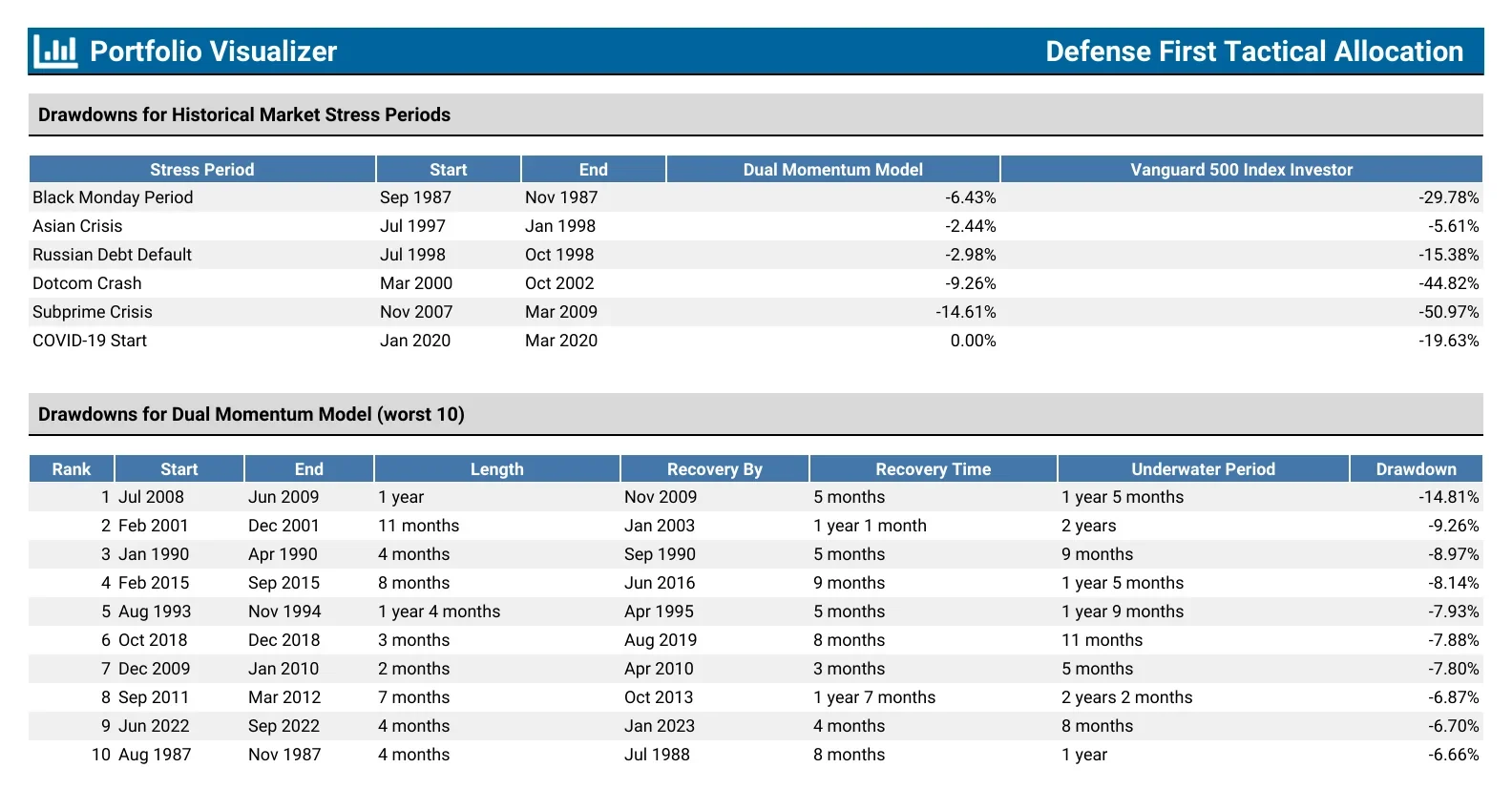

Stärke in historischen Krisenphasen

Auf Krisenebene tritt der Vorteil besonders deutlich hervor. Während der Dotcom-Baisse verlor die Strategie rund −9,77 %, während der S&P 500 −44,82 % einbüßte. In der globalen Finanzkrise 2008/09 standen −14,61 % gegen −50,97 %, im Corona-Quartal Q1/2020 sogar 0,00 % gegenüber −19,63 %. Selbst im Inflationsschock 2022, als viele klassische Absicherungen versagten, verzeichnete Defense First nur −6,70 % gegenüber −23,95 % im Markt. Solche Differenzen entscheiden über Verhalten und Durchhaltefähigkeit im echten Depot.

Bemerkenswert ist zudem die Verteilung der Ergebnisse: Defense First weist rund 65 % positive Monate auf – ähnlich wie der Aktienmarkt –, allerdings mit geringerer Schwankung. Diese Kombination aus Häufigkeit und Glättung verbessert die Planbarkeit und reduziert verhaltensbedingte Fehler, die typischerweise in tiefen Drawdowns passieren.

Warum der Ansatz so robust ist

Die Robustheit speist sich aus mehreren, bewusst einfachen Mechanismen. Erstens verteilt die Strategie ihre Chance auf vier unterschiedliche Krisenursachen – Deflation/Duration, monetäre Unsicherheit, Inflation und Dollar-Stress. Zweitens glättet die Kombination aus 1-, 3-, 6- und 12-Monats-Momentum Zufallseffekte einzelner Fenster. Drittens verhindert der Absolute-Momentum-Filter die Zementierung in schwachen defensiven Trades. Und viertens zwingt die Regelmechanik zu disziplinierter Umsetzung – ohne Bauchgefühl oder Storytelling in der heißen Phase.

Umsetzung in der Praxis

Die Strategie lässt sich mit liquiden ETFs umsetzen: TLT, GLD, DBC, UUP als defensiver Pool, SPY als Fallback. Ein monatliches Rebalancing am Schlusskurs genügt. Der modellierte Turnover liegt bei etwa 230 % pro Jahr; unter konservativen Annahmen von 0,25 % pro Transaktion reduziert sich die annualisierte Rendite um rund 1,3 Prozentpunkte – das Risiko-Ertrags-Profil bleibt dennoch attraktiv. In der Praxis sollten Spreads, Slippage und Kommissionen realistisch angenommen werden, insbesondere bei kleineren Depots oder breiteren Broker-Spreads.

Wer die Logik vertiefen oder automatisieren möchte, kann Signale mit Standarddaten nachbilden und die Orders regelbasiert ausführen. Für einen Eindruck, wie sich regelbasierte Bausteine zu stabilen Portfolios verbinden lassen, lohnt ein Blick in unser Strategie-Portfolio, das ähnliche Prinzipien nutzt und transparent dokumentiert ist.

Rolle im Gesamtportfolio

Defense First ist kein Ersatz für Wachstum, sondern ein defensiver Kern, der die Risikoarchitektur eines Portfolios verbessert. Als Makro-Diversifikator reagiert er auf wechselnde Regime; als Krisenpuffer begrenzt er Verluste; als Anti-Korrelation-Sleeve senkt er die Abhängigkeit vom Aktien- und zeitweise auch Anleihezyklus. Gerade für Anleger, die in Krisen handlungsfähig bleiben wollen, ist die Kombination aus geringerem Drawdown und nachvollziehbarer Regelmechanik wertvoll.

Mögliche Schwächen und Risiken

Kein Regelwerk ist perfekt. In trendlosen Phasen oder bei häufigen Richtungswechseln können Fehlsignale entstehen. Der höhere Umschlag verursacht Kosten und erfordert disziplinierte Ausführung. Und wie immer gilt: Backtests sind keine Garantie für zukünftige Ergebnisse. Der Nutzen liegt hier vor allem in der Verbesserung des Risiko-Profils – also darin, Verluste zu begrenzen und das Depot durch schwierige Phasen zu steuern.

Potenziale für Weiterentwicklungen

Denkbar sind alternative Risk-On-Fallbacks (etwa Low-Volatility-Aktien oder taktische Aktien-Momentum-Ansätze), internationale Varianten (Europa, Emerging Markets, FX-Diversifikation), adaptive Gewichtungsverfahren über das 40/30/20/10-Schema hinaus oder Rebalancing-Bänder, um Transaktionskosten zu dämpfen. Auch die Kombination mit Makro- oder Volatilitätsfiltern kann helfen, Regime schneller zu erkennen. Wichtig bleibt, dass die Kernlogik schlank bleibt: mehrere defensive Rollen, konsistentes Momentum-Signal, absolute Stärke als Schutzschicht und klarer Fallback.

Fazit: Adaptive Defensive statt statischer Schutz

Defense First definiert Defensive als aktiven, datengetriebenen Prozess. Der Backtest von 1986 bis 2025 zeigt eine mit dem Aktienmarkt vergleichbare Rendite bei deutlich geringerer Schwankung und flacheren Drawdowns. Das ist das Ergebnis eines klaren, transparenten Regelwerks, das die Vielfalt möglicher Krisenursachen ernst nimmt. Wer sein Depot robuster aufstellen möchte, findet in dieser Logik einen praktikablen, skalierbaren Ansatz – und mit unserem Strategie-Portfolio einen konkreten Einstiegspunkt in die Umsetzung.